ROMA – L’art. 1 del decreto-legge 22 marzo 2021, n. 41 (di seguito “decreto”), al fine di sostenere gli operatori economici colpiti dall’emergenza epidemiologica “Covid-19”, riconosce un contributo a fondo perduto a favore dei soggetti che svolgono attività d’impresa, arte o professione e di reddito agrario, titolari di partita IVA, residenti o stabiliti nel territorio dello Stato. (link Agenzia delle Entrate)

Il contributo a fondo perduto spetta a condizione che l’ammontare medio mensile del

fatturato e dei corrispettivi dell’anno 2020 sia inferiore almeno del 30 per cento rispetto all’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2019. Al

fine di determinare correttamente i predetti importi, si fa riferimento alla data di effettuazione dell’operazione di cessione di beni o di prestazione dei servizi.

Il contributo spetta anche in assenza dei requisiti di fatturato di cui sopra ai predetti

soggetti che hanno attivato la partita IVA a partire dal 1° gennaio 2019.

ATTENZIONE Il contributo non spetta:

• ai soggetti che hanno attivato la partita IVA dopo il 23 marzo 2021. Tale esclusione non opera per l’erede che ha aperto una partita IVA successivamente a tale data per proseguire l’attività del de cuius, titolare di partita IVA prima di tale data;

• ai soggetti la cui attività risulti cessata alla data del 23 marzo 2021;

• agli enti pubblici di cui all’art. 74 del TUIR;

• agli intermediari finanziari e società di partecipazione di cui all’art. 162-bis del TUIR.

Come si presenta

L’istanza deve essere presentata all’Agenzia delle entrate, in via telematica, utilizzando il presente modello.

La trasmissione telematica dei dati contenuti nell’istanza può essere eseguita mediante:

• l’applicazione desktop telematico; la trasmissione può essere effettuata, per conto

del soggetto richiedente, anche da parte di un intermediario di cui all’art. 3, comma

3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, delegato al

servizio del “Cassetto fiscale” dell’Agenzia delle entrate o al servizio di “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici” del

portale “Fatture e Corrispettivi” oppure appositamente delegato con autodichiarazione nel presente modello. Attraverso questa modalità è possibile inviare fino a 500

istanze con un’unica fornitura;

• il servizio web, disponibile nell’area riservata del portale “Fatture e Corrispettivi” del

sito dell’Agenzia delle entrate, direttamente, da parte dei soggetti richiedenti abilitati ai servizi telematici dell’Agenzia o da parte di un intermediario di cui al citato

art. 3, comma 3, delegato al servizio “Cassetto fiscale” o al servizio di “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici”.

A seguito della presentazione dell’istanza è rilasciata una ricevuta che ne attesta la

presa in carico, ai fini della successiva elaborazione, ovvero lo scarto a seguito dei

controlli formali dei dati in essa contenuti.

Successivamente alla ricevuta di presa in carico l’Agenzia delle entrate effettua dei

controlli con i dati dichiarativi presenti in Anagrafe Tributaria e, in caso di superamento degli stessi, comunica l’avvenuto mandato di pagamento del contributo (ovvero

il riconoscimento del credito d’imposta) nell’apposita area riservata del portale “Fatture e Corrispettivi” – sezione “Contributo a fondo perduto – Consultazione esito”, accessibile al soggetto richiedente ovvero ad un suo intermediario delegato. Nella medesima area riservata, l’Agenzia delle entrate comunica l’eventuale scarto dell’istanza, evidenziando i motivi del rigetto.

Dal momento in cui l’Agenzia delle entrate espone, nell’area riservata “Consultazione

esiti” del portale “Fatture e Corrispettivi”, la comunicazione dell’avvenuto mandato di

pagamento o del riconoscimento della somma come credito d’imposta, non è possibile

trasmettere ulteriori istanze, mentre è consentita la presentazione di una rinuncia.

Successivamente è rilasciata una seconda ricevuta riportante quanto già comunicato

nell’apposita area riservata del portale “Fatture e Corrispettivi” – sezione “Contributo a

fondo perduto – Consultazione esito”.

Le ricevute sono messe a disposizione solo del soggetto che ha trasmesso l’istanza nella sezione “Ricevute” della propria area riservata e nella sezione “Contributo a fondo

perduto – Invii effettuati” all’interno del portale “Fatture e Corrispettivi”.

Qualora l’istanza è trasmessa da un intermediario, l’Agenzia delle entrate invia al richiedente una comunicazione contenente l’informazione che è stata trasmessa un’istanza o una rinuncia ad un’istanza precedentemente presentata. Tale comunicazione è inviata mediante messaggio di posta elettronica certificata all’indirizzo presente nell’Indice Nazionale degli indirizzi PEC delle imprese e dei professionisti (INI-PEC) istituito presso il Ministero dello Sviluppo economico; la medesima informazione è, altresì, messa a

disposizione del soggetto richiedente dopo la presa in carico dell’istanza nella sezione

“Contributo a fondo perduto – Consultazione esito” del portale “Fatture e Corrispettivi”.

In tal modo, se l’istanza o la rinuncia è trasmessa da un intermediario per conto del soggetto richiedente, quest’ultimo ne è informato.

Dove trovare il modello

Il modello e le relative istruzioni sono reperibili sul sito internet www.agenziaentrate.gov.it

Termini di presentazione

L’istanza può essere presentata a partire dal giorno 30 marzo 2021 e non oltre il giorno 28 maggio 2021. Nel periodo citato è possibile, in caso di errore, presentare una

nuova istanza, in sostituzione dell’istanza precedentemente trasmessa.

L’ultima istanza trasmessa nel periodo sopra citato sostituisce tutte quelle precedentemente inviate per le quali non è stato già eseguito il mandato di pagamento del contributo ovvero non sia stato comunicato il riconoscimento del contributo nel caso di scelta

di utilizzo dello stesso come credito d’imposta

COME SI COMPILA

Dati del soggetto richiedente

Nel riquadro va indicato il codice fiscale del soggetto richiedente (persona fisica ovvero soggetto diverso da persona fisica, es. società di persone, società di capitali ecc.).

Nel caso il soggetto richiedente sia un erede che ha attivato una partita IVA per proseguire l’attività del de cuius (operazione che va eseguita presentando il modello AA9),

oltre al suo codice fiscale deve barrare la casella “Erede che prosegue l’attività del de

cuius” e indicare, nell’apposito campo, il codice fiscale del de cuius.

Rappresentante firmatario dell’istanza

Nel riquadro va indicato:

• se il richiedente è un soggetto diverso da persona fisica, il codice fiscale della persona fisica che ne ha la rappresentanza legale e che firma l’istanza (es. rappresentante

legale della società), inserendo il valore 1 nella casella denominata “Codice carica”;

• se il richiedente è una persona fisica, il codice fiscale dell’eventuale rappresentante legale di minore /interdetto, inserendo il valore 2 nella casella denominata “Codice carica”.

Requisiti

Nel presente riquadro, il richiedente deve dichiarare, barrando l’apposita casella, di

essere un soggetto diverso da quelli a cui non spetta il contributo individuati dal comma 2 dell’art. 1 del decreto (pubbliche amministrazioni, istituti finanziari e assicurativi).

L’ammontare del contributo a fondo perduto è determinato applicando una percentuale alla differenza tra l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2020 e l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno

2019. La percentuale da applicare è:

• 60 per cento per i soggetti con ricavi o compensi non superiori a euro 100.000 nel

secondo periodo d’imposta precedente a quello in corso alla data di entrata in vigore del decreto;

• 50 per cento per i soggetti con ricavi o compensi superiori a euro 100.000 e fino a

euro 400.000 nel secondo periodo d’imposta precedente a quello in corso alla data di entrata in vigore del decreto;

• 40 per cento per i soggetti con ricavi o compensi superiori a euro 400.000 e fino a

euro 1.000.000 nel secondo periodo d’imposta precedente a quello in corso alla data di entrata in vigore del decreto;

• 30 per cento per i soggetti con ricavi o compensi superiori a euro 1.000.000 e fino

a euro 5.000.000 nel secondo periodo d’imposta precedente a quello in corso alla

data di entrata in vigore del decreto;

• 20 per cento per i soggetti con ricavi o compensi superiori a euro 5.000.000 e fino

a euro 10.000.000 nel secondo periodo d’imposta precedente a quello in corso alla data di entrata in vigore del decreto.

L’ammontare dei ricavi/compensi non deve essere ragguagliato ad anno.

L’ammontare del contributo è riconosciuto, comunque, ai soggetti beneficiari in possesso dei requisiti previsti per un importo non inferiore a euro 1.000 per le persone fisiche e a euro 2.000 per i soggetti diversi dalle persone fisiche (contributo minimo).

In ogni caso, l’ammontare del contributo non può essere superiore a 150.000 euro.

Nel presente riquadro deve essere:

• barrata la casella corrispondente alla fascia in cui ricade l’ammontare dei ricavi/compensi relativi al secondo periodo d’imposta precedente a quello in corso alla data di

entrata in vigore del decreto che, per i soggetti con periodo d’imposta coincidente

con l’anno solare, è il 2019;

• riportato negli appositi campi l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2019 e dell’anno 2020 (gli importi vanno espressi in euro, con arrotondamento all’unità, secondo il criterio matematico: per eccesso, se la frazione decimale

è uguale o superiore a 50 centesimi di euro; per difetto, se inferiore a questo limite).

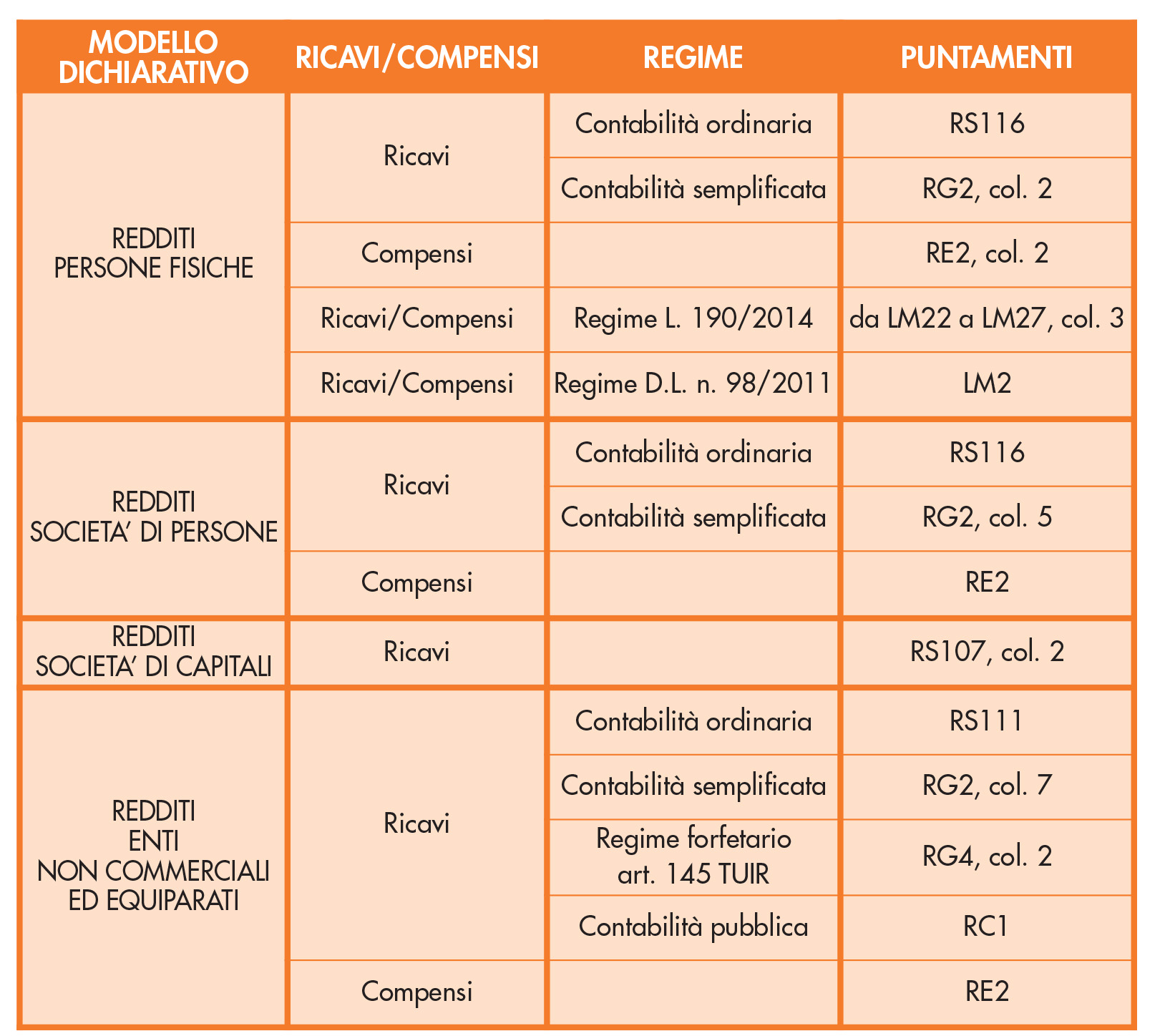

Per semplificare ed evitare errori nel processo di determinazione dei ricavi/compensi

relativi al 2019, si riporta di seguito una tabella riepilogativa dei campi della dichiarazione dei redditi (2020 per il 2019) ai quali far riferimento:

In caso il soggetto svolga più attività, il limite dei 10 milioni di euro per l’accesso al beneficio e la fascia del valore dei ricavi/compensi da indicare dipenderà dalla somma dei ricavi/compensi riferiti a tutte le attività.

Per i soggetti titolari di reddito agrario e attività agricole connesse, persone fisiche, società

semplici ed enti non commerciali, in luogo dell’ammontare dei ricavi occorre considerare

l’ammontare del volume d’affari (campo VE50 del modello di dichiarazione IVA 2020). Qualora il dichiarante non sia tenuto alla presentazione della dichiarazione IVA, allora potrà essere considerato l’ammontare complessivo del fatturato del 2019. In caso il richiedente abbia altre attività commerciali o di lavoro autonomo, occorre considerare la sommatoria del volume d’affari di tutti gli intercalari della dichiarazione IVA.

Ai fini della compilazione dei campi riferiti all’ammontare medio mensile del fatturato e dei

corrispettivi, occorre dapprima determinare l’ammontare complessivo del fatturato e dei corrispettivi realizzati nell’anno 2019 e nell’anno 2020. A tal fine valgono le seguenti indicazioni:

• devono essere considerate tutte le fatture attive (al netto dell’IVA) con data di effettuazione dell’operazione compresa tra il 1° gennaio e il 31 dicembre degli anni 2019 e 2020;

• occorre tenere conto delle note di variazione di cui all’art. 26 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 aventi data compresa tra il 1° gennaio e il 31 dicembre degli anni 2019 e 2020;

• i commercianti al minuto e gli altri contribuenti di cui all’art. 22 del decreto del Presidente

della Repubblica 26 ottobre 1972, n. 633, devono considerare l’ammontare globale dei

corrispettivi (al netto dell’IVA) delle operazioni effettuate negli anni 2019 e 2020;

• concorrono a formare l’ammontare del fatturato anche le cessioni di beni ammortizzabili;

• nei casi di operazioni effettuate in ventilazione ovvero con applicazione del regime del

margine ovvero operazioni effettuate da agenzie di viaggio, per le quali risulta difficoltoso il calcolo delle fatture e dei corrispettivi al netto dell’IVA, l’importo può essere riportato

al lordo dell’IVA (sia con riferimento al 2019 che al 2020);

• per i soggetti che svolgono operazioni non rilevanti ai fini IVA, come ad esempio le cessioni di tabacchi, giornali e riviste, all’ammontare delle operazioni fatturate e dei corrispettivi rilevanti ai fini IVA vanno sommati gli aggi relativi alle operazioni effettuate non rilevanti ai fini IVA.

Gli importi dell’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2020 e

dell’anno 2019 da indicare sull’istanza vengono determinati dividendo l’importo complessivo del fatturato e dei corrispettivi di ciascuno dei due anni per il numero dei mesi in cui la

partita IVA è stata attiva nell’anno.

Per i soggetti che hanno attivato la partita IVA dal 1° gennaio 2019, ai fini del calcolo dell’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2019, rilevano i mesi successivi a quello di attivazione della partita IVA.

Pertanto, nel caso di partita IVA attivata anteriormente al 2019, il richiedente dividerà l’importo complessivo del fatturato e dei corrispettivi realizzati nell’anno 2019 per 12 mesi.

Nel caso invece di partita IVA attivata, ad esempio, il 25 marzo 2019, il richiedente dividerà l’importo complessivo del fatturato e dei corrispettivi realizzati a partire dal mese di aprile per 9 mesi.

In assenza di ammontare medio mensile del fatturato e corrispettivi dell’anno 2019 o 2020,

il corrispondente campo non va compilato e si intenderà che l’importo è pari a zero. Questa

situazione può accadere, ad esempio, se la partita IVA è stata attivata nel mese di dicembre 2019.

Per i soggetti che hanno indicato nell’istanza, barrando la corrispondente casella, di avere

attivato la partita IVA dopo il 31 dicembre 2018, il contributo è determinato come segue:

• se la differenza tra l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2020 e l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2019 risulta negativa (cioè il dato del 2020 è inferiore rispetto al dato del 2019), il contributo è determinato applicando alla predetta differenza la percentuale del 60, 50, 40, 30 o 20 per cento a seconda dell’ammontare dei ricavi o compensi dichiarati nel 2019 (fermo restando il riconoscimento del contributo minimo di cui al punto successivo, qualora superiore);

• nel caso in cui, invece, la differenza di cui al punto precedente risulti positiva o pari a zero, il contributo è pari all’importo di euro 1.000 per le persone fisiche e di euro 2.000 per

i soggetti diversi dalle persone fisiche.

Modalità di fruizione del contributo

Il richiedente deve indicare alternativamente se l’importo totale del contributo a fondo

perduto spettante venga erogato tramite accredito su conto corrente o intende optare

per il riconoscimento dell’intero contributo sotto forma di credito d’imposta, da utilizzare esclusivamente in compensazione mediante modello F24 da presentarsi tramite i

servizi telematici messi a disposizione dall’Agenzia.

ATTENZIONE La scelta della modalità di erogazione indicata nell’istanza, sia per

l’accredito in conto corrente sia per il riconoscimento del credito d’imposta, può essere modificata dal soggetto richiedente solamente fino al momento del riconoscimento del contributo, il cui esito è esposto nell’area riservata del portale Fatture e

Corrispettivi “Contributo a fondo perduto – Consultazione esito”. Successivamente a

tale momento, il soggetto richiedente non può in alcun modo modificare la scelta.

IBAN

Nel riquadro deve essere indicato il codice IBAN identificativo del conto corrente, bancario o postale, intestato (o cointestato) al soggetto richiedente. Nel caso in cui il contribuente abbia indicato di optare per il riconoscimento del contributo a fondo perduto spettante sotto forma di credito d’imposta, l’IBAN non deve essere indicato.

Si sottolinea di porre la massima attenzione nel riportare l’IBAN del conto corrente intestato o cointestato al soggetto richiedente e di verificare preventivamente con il proprio istituto di credito la correttezza dell’IBAN stesso: errori su tale valore possono provocare lo scarto della richiesta e l’impossibilità di ottenere il contributo.

Rinuncia al contributo

Se il richiedente, per qualsiasi motivo, vuole rinunciare al contributo richiesto con l’istanza, può presentare una rinuncia utilizzando questo stesso modello nel quale deve

barrare la casella relativa alla rinuncia.

In tal caso, vanno compilati solo i campi del codice fiscale del soggetto richiedente e dell’eventuale legale rappresentante (ed eventualmente i campi relativi all’intermediario delegato). La rinuncia riguarda sempre il totale del contributo, può essere trasmessa anche oltre il termine per la presentazione dell’istanza e comporta la restituzione del contributo (se erogato).

Sottoscrizione

Nel presente riquadro il richiedente o il rappresentante firmatario devono apporre la

firma e riportare nell’apposito campo la data di sottoscrizione.

Impegno alla presentazione telematica

Il riquadro va compilato nel caso in cui l’istanza sia trasmessa, per conto del richiedente, da parte di un intermediario di cui all’art. 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, delegato al servizio del “Cassetto fiscale” dell’Agenzia delle entrate o al servizio di “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici” del portale “Fatture e Corrispettivi”.

In tal caso, va riportato il relativo codice fiscale nell’apposito campo.

Solo qualora l’intermediario non abbia una delle predette deleghe ma abbia ricevuto

apposita delega dal richiedente esclusivamente per l’invio della presente istanza, oltre

all’indicazione del proprio codice fiscale, l’intermediario è tenuto a rilasciare una dichiarazione sostitutiva, relativa all’avvenuto conferimento della delega, ai sensi dell’art. 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, barrando l’apposita casella e apponendo la firma nell’apposito campo.

In caso di rinuncia, mentre gli intermediari con delega di consultazione del Cassetto fiscale o al servizio “Consultazione e acquisizione delle fatture elettroniche o dei loro

duplicati informatici” del portale “Fatture e Corrispettivi” possono presentare la rinuncia anche se non hanno preventivamente presentato l’istanza, gli intermediari appositamente delegati possono presentare la rinuncia solo nel caso in cui abbiano provveduto alla trasmissione dell’istanza di richiesta del contributo.